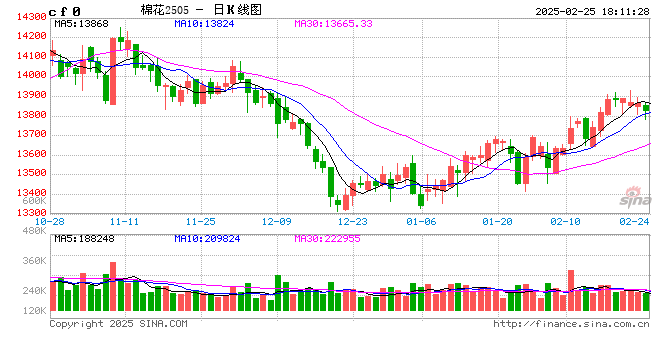

棉花:从植棉成本看新年度种植意向

- 房产

- 2025-02-25 18:12:08

- 3

来源:紫金天风期货研究所

【20240225】【专题】棉花:从植棉成本看新年度种植意向

通过对近年美棉种植成本的考量,我们发现美棉种植成本在近两年明显抬升,就2024/25年度的植棉收益看,已经处于盈亏平衡附近,2025/26年度的种植意向预期削弱、出现玉米等作物的替代。同时,巴西棉的产量、出口量提升迅速,在近两年已经超越美棉,同时相较美棉出现了明显成本优势,预期2025/26年度巴西棉在天气顺利的情况下依然维持丰产格局。

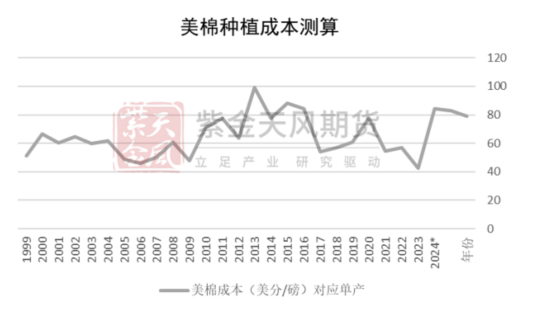

美棉的成本测算

经过测算,我们看到美棉的种植成本在2021/22年度后明显攀升,根据对应单产测算,2023/24年度及2022/23年度的种植成本均达到83美分/磅附近,而2021/22年度之前的种植成本在50-75美分/磅之间居多,平均种植成本在63.31美分/磅。

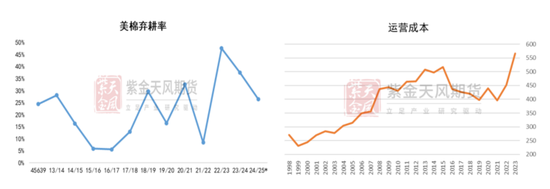

2022/23与2023/24年度种植成本偏高,主要是由两方面原因构成,第一是这两个年度的弃耕率较高,导致单产偏低;第二是运营成本在这两年抬升了26.67-42.5%,这其中包含了种子、化肥、农药及利息等支出明显增长。以上两方面主要原因综合导致美棉种植成本大幅抬升。

依据2024/25年度的种植情况,弃耕率有所回落,粗略估计该年度的种植成本回落至75-78美分/磅,但是按照历史水平来看,依然处于偏高的成本区间。

美棉种植的补贴政策能否覆盖棉农收益?

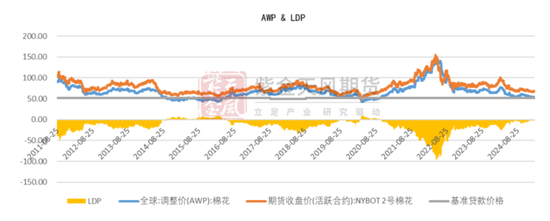

美国棉花种植补贴目前先行的政策主要为营销援助贷款(Marketing Assistance Loans)、贷款差价补贴(Loan Deficiency Payments,LDP)及累计收入保险计划(STAX)等。

累计收入保险计划(STAX)指通过政府补贴、市场化运营和期货市场联动,构建覆盖广泛、风险分散的农业保障体系。具体来说,政府承担约62%的保费补贴,并根据农场主选择的保险责任水平(50%-85%)调整补贴比例。其核心在于以期货价格为基础精准定价,并通过政策杠杆调动多方资源,实现农场主收入的长期稳定。(类似于中国的期货+保险的模式)

由于在STAX保险计划下,个体差异较大,我们在此不做过多的讨论,我们把更多精力聚焦在覆盖面更广、普适性更强的MAL和LDP政策上。

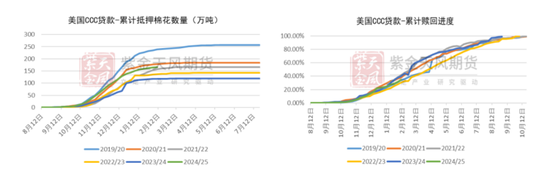

MAL和LDP是当前棉花种植运行比较成熟的支持政策,是美国政府为农业生产者提供的销售支持政策,由商品信贷公司(Commodity Credit Corporation,CCC)负责。在此,我们先将研究的重点放在此政策上。

对棉花而言,CCC贷款的申请截止到每年的5月31日,贷款期限为9个月;一批棉花只能申请一次CCC贷款。棉花农场主从CCC贷款的赎回棉花的价格为loan rate和AWP之间较低者。

我们首先观察MAL与LDP的运行机制,从而观察在该保护机制的运行之下,美国棉农的抵押意愿及种植意愿表现如何。

贷款差价补贴(Loan Deficiency Payments,简称LDP):当AWP长期低于loan rate时,棉花农场主往往在CCC贷款到期后选择放弃赎回,会导致CCC库存大量积压。为解决这个问题,政府采取了变相措施,即推行贷款差价补贴(LDP):当AWP低于loan rate时,鼓励棉农按照AWP价格赎回、把棉花到市场上去出售,差额部分【LDP=loan rate-AWP】由政府来补贴。

基于以上政策,我们模拟出美国棉农在LDP差价补贴下的即期植棉收益。

从收益的绝对值来看,美国种植棉花的收益近13年来看大部分都处于盈利的状态,最好的收益年度在2021/22年度,叠加了现货价格高峰及种植成本低位双重利好。

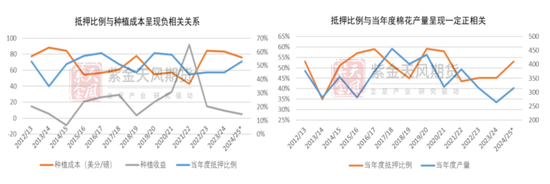

对于什么因素在影响棉农参与CCC抵押贷款的意愿选择,我们针对当年度抵押比例进行了进一步的比对研究。测算表明,抵押比例与当年的种植收益没有绝对的关系,但是与种植成本呈现明显的负相关关系(cor=-0.53)、与当年度产量呈现一定正相关关系(cor=0.29)。较高的种植成本会减少抵押意愿,可能出于抵押价格偏低,不排除市场上存在更好的融资渠道,导致参与CCC抵押贷款的意愿降低。同时,如果当年度产量更高,参与CCC抵押的比例也会有所抬升。

此外,2014/15、2015/16及2019/20年度均产生了LDP补贴,而在这几个年度的抵押比例均偏高,大于50%,2019/20年度甚至接近60%,达到历史最高抵押比例,也就是说存在LDP补贴的年份也会刺激棉农更加积极地参与CCC贷款。

综合上述分析,我们得出以下几点结论:第一,AWP与LDP体制下,不能完全保证棉农种植的收益为正,尤其在近两年种植显著增加的情况下,棉花种植利润大幅回落至盈亏平衡的水平。第二,美国棉农对于CCC抵押的选择,更多出于底线思维,而不是收益驱动。

也就是说,当前主要运行的AWP与LDP机制能够对棉花绝对价格起到一定托底的作用,但是不能保证绝对收益。在当前尚未触发LDP补贴的背景下,新年度的种植意向会倾向于种植收益方面的考量。

基于市场化视角再看美棉种植意向

当梳理完美国对于棉花种植的补贴保护机制后,我们发现更多出于底线思维,这样的机制在近两年明显抬升的种植成本背景下,面临着更为严峻的市场化挑战。从整体的机制运行逻辑,我们也看到了和中国国内18600元/吨定量500万吨的目标定量价格补贴机制有明显的不同,中国更倾向于保量,毕竟中国的刚性需求是显而易见的,而美棉更多比例是出口,因此更加市场化也是可以理解的。

回归到美国棉花种植意向的考量,既然美棉种植是一个更加偏向于市场化的指导思想,那么直接关联的因素有种植成本与种植收益。

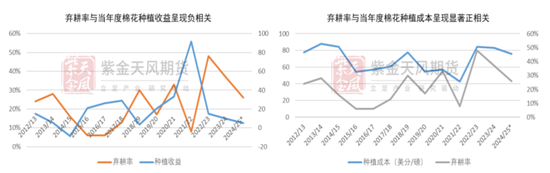

3 进口棉纱成为更便捷的替代

在此,我们考虑使用弃耕率这一指标,作为全年度种植意向的刻画,虽然这其中也包含了天气因素的考量,但是综合考虑,依然可以在一定程度上准确反应全年度的种植意向。我们得到弃耕率与当年度的棉花种植收益呈现负相关关系(cor=-0.39),弃耕率与当年度的棉花种植成本呈现显著正相关关系(cor=0.68)。以上结论符合市场化常识。

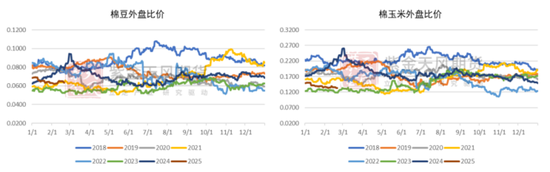

在此简单考虑一下棉花与玉米、大豆的比价替代。棉花与玉米的比价相对大豆来说更具优势,考虑到棉花与玉米的种植面积重合度更高(都在德克萨斯州存在分布),因此初步预期2025/26年度玉米会在一定程度上对棉花产生面积的替代。

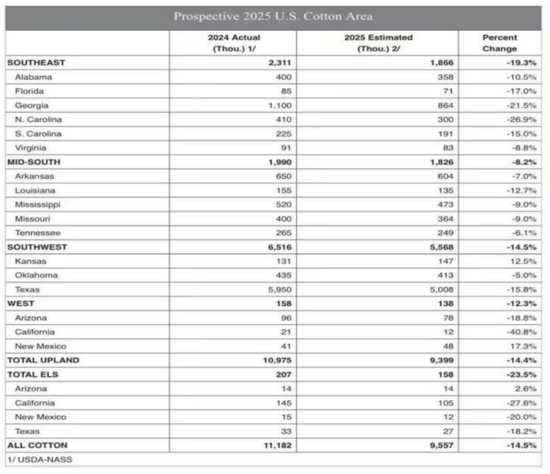

我们看到最新NCC发布的棉花种植意向调查数据显示,2025/26年度陆地棉种植面积预期同步下降14.4%,关于得州的种植面积会被玉米、小麦等其他作物在一定程度上替代。该意向调查在一定程度印证了上文研究结论。

美棉的挑战者——巴西棉

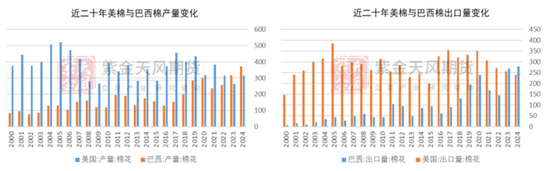

自2016年以来,巴西棉逐年产量大幅提升,2023/24、2024/25年度已经在产量上超越美国。从全球棉花供应的角度看,巴西棉出口绝对量也在近两个年度超越美棉。尽管巴西棉的一致性及质量方面和美棉还存在差距,但是从产量到出口总量已经成为美棉地位的重要挑战者。

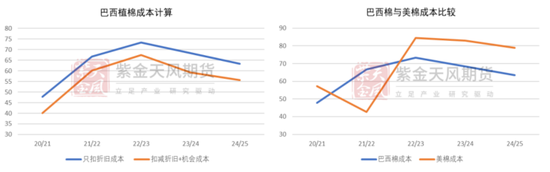

我们计算近五年的巴西棉成本,如果只扣减折旧成本,得到过去五年的成本均价格在63.90美分/磅,24/25年度的种植成本在63.38美分/磅;如果扣减折旧与机会成本,则得到过去五年的成本均价格在56.49美分/磅,24/25年度的种植成本在55.62美分/磅。

比较近五年巴西与美国的植棉成本,可以直观看到总体巴西棉种植更具成本优势。就24/25年度来说,对于美棉已经处于盈亏附近,但是对于巴西棉来说依然存在利润。因此,从这个角度来看,对于25/26年度,巴西棉的种植意向预期相对稳定、优于美棉。

最后,我们再考察一下巴西对于棉农的补贴政策。主要包括价格支持政策、补贴信贷政策及补贴保险与灾难赔偿。

价格支持政策:巴西政府通过价格支持政策来保障棉农利益。当棉花市场价格低于政府认定的最低保护价,或者棉农出现销售困难时,政府会支付价差补贴。

补贴信贷政策:1、生产贷款:用于购买种植原材料,贷款期限约9个月,需在作物出售时偿还。棉农对这种贷款的依赖性相对较低。2、销售贷款:贷款金额为作物产量乘以最低预售价格,贷款期限一般为180天左右。3、投资贷款:主要由国家发展银行提供,用于中大型生产商购买农业器械。

补贴保险与灾难赔偿:自2005年起,巴西引入了补贴保险方案和灾难赔偿政策,以应对自然灾害等不可抗力对棉花种植的影响。

整体来看,巴西棉花种植补贴的广度和强度相对其他国家较低,政府更多采取推动种植技术研发提高生产效率、减免部分税收降低种植成本及改善农业基础设施等方面推动国内棉花产业可持续发展。因此巴西棉花的种植意向更加市场化。

总结

通过对近年美棉种植成本的考量,我们发现美棉种植成本在近两年明显抬升,基于美国MAL与LDP机制运行下的补贴政策,更多是托底,无法保证棉农的绝对收益,就2024/25年度的植棉收益看,已经处于盈亏平衡附近,2025/26年度的种植意向预期削弱、出现玉米等作物的替代。

同时,巴西棉的产量、出口量提升迅速,在近两年已经超越美棉,同时相较美棉出现了明显成本优势,预期2025/26年度巴西棉在天气顺利的情况下依然维持丰产格局。

作者:王琪瑶

从业资格证号:F03090212

交易咨询证号:Z0016781

下一篇:农发行印发服务乡村全面振兴意见

有话要说...