下游氧化铝新增产能集中投放,对烧碱市场有何影响?

- 房产

- 2025-02-24 09:10:05

- 5

期货日报

据统计,超过1000万吨的氧化铝新增产能将于2025年投放。按照每吨氧化铝消耗0.13吨烧碱的比例来计算的话,这部分新增氧化铝产能约对应130万吨的烧碱产能需求。2025年,新增的氧化铝产量预计为500万吨,带动烧碱新增需求65万吨。而烧碱自身在2025年将新增480万吨产能。另外,1月国内烧碱产量达到362.4万吨,相比2024年的月均产量343.4万吨增加19万吨,增幅为5.5%。综合考量以上各方面的产能、产量以及需求等数据情况,即便在今年有大量氧化铝新增产能投放的情况下,国内烧碱的产能也完全能够满足需求。基于这种产能和需求的关系,预计烧碱价格将会呈现震荡偏弱的态势。

市场概况

烧碱学名氢氧化钠(SodiumHydroxide),化学式为NaOH,俗称火碱、苛性钠,是一种具有强腐蚀性的强碱,常温下为白色晶体,易溶于水(溶于水时放热)并形成碱性溶液。另有潮解性,易吸收空气中的水蒸气发生潮解,吸收二氧化碳发生质变。

烧碱是国民经济中基础性的化工原材料,与纯碱一同被列为“三酸两碱”中的“两碱”。烧碱按存在形态可分为液碱和固碱,其应用范围十分广泛,涵盖了金属冶炼、纸浆制造、印染、化纤生产、水处理、石油精制、棉织品整理、煤焦油产物提纯、食品和木材加工以及机械和化学工业等诸多方面。数据显示,2024年我国烧碱市场规模达到1100亿元。

烧碱存在固体和液体两种形态。固体烧碱呈白色,其外观有块状、片状、棒状、粒状等多种形式,质地较脆;液体烧碱则为无色透明的液体。无水氢氧化钠(即固碱)属于白色半透明、结晶状的固体,这种物质极易溶于水,并且其溶解度会随着温度的升高而增大,在溶解过程中会释放出大量的热量。

按照氢氧化钠质量分数的差异,烧碱可被划分为多个系列产品,其中包括30%液碱、32%液碱、45%液碱、48%液碱、49%液碱、50%液碱以及73%固碱、95%固碱、96%固碱、98.5%固碱、99%固碱、99.5%固碱等。在众多产品类型中,32%液碱和50%液碱是主流的液碱产品,而98.5%固碱和99%固碱则是主流的固碱产品。

烧碱易溶于乙醇、甘油,但不溶于乙醚、丙酮、液氨,对纤维、皮肤、玻璃、陶瓷等有腐蚀作用,溶解时会散放出热量;与无机酸发生中和反应也会散放出大量热量,生成相应的盐类;与金属铝和锌、非金属硼和硅等反应放出氢气;与氯、溴、碘等卤素发生歧化反应;能从水溶液中沉淀金属离子成为氢氧化物;能使油脂发生皂化反应,生成相应的有机酸钠盐和醇,这是去除织物上油污的原理。

生产工艺方面,烧碱生产主要为电解法。电解法主要原料为原盐,电解法相较于苛化法,在供应稳定性及价格方面都有较大优势。

中国是全球烧碱产能最大的国家,其产能在全球占比约为46%。在国内,烧碱企业共计171家,产能市场的分布较为分散,行业集中度较低,排名前五家企业(CR5)产能占比还不到12%。截至2024年年底,国内烧碱的有效总产能在4921万吨左右。我国烧碱产能的分布情况较为稳定,主要集中在华北、西北和华东这三个地区,这三个地区的产能之和占全国总产能的80%。

2024年国内烧碱总产量达到4121万吨,产量主要集中在山东、内蒙古、江苏、新疆、浙江、河南等地区。其中,山东不仅是国内最大的烧碱生产地区,也是最大的销售地区,山东的液碱价格在国内具有风向标的意义。

在烧碱下游需求领域中,氧化铝行业占比最大,其次是化工、造纸(纸浆)、印染化纤、水处理、轻工业(除造纸)医药等行业。氧化铝行业对烧碱的需求量在1200万余吨,占比31%;印染、化纤行业对烧碱的需求量为600万吨左右,占比16%;化工行业对烧碱的需求量约为500万吨,占比13%;水处理行业对烧碱的需求量约占比8%;纸浆造纸对烧碱的需求量约占比8%;轻工业(除造纸)对烧碱需求量约占比6.5%。中国烧碱需求量主要分布在山东、山西、广西、浙江、河南、江苏、广东、河北、江西、四川,这些地区的烧碱需求量之和占全国烧碱总需求量的77.6%。

烧碱供应

2024年我国烧碱总产量为4121万吨,较2023年增加109万吨,增幅为2.7%。2025年1月,我国烧碱产量为362.4万吨,较2024年1月增加1.8%。值得注意的是,今年1月的烧碱产量较2024年的月均产量(343.4万吨)增加了19万吨,增幅达到5.5%。

截至2月21日,国内烧碱产能利用率为83.7%,与2月初相比下降了1.8个百分点。当前烧碱产能利用率处于和2023年以及2024年同期相当的水平,这一情况表明国内烧碱产能足以满足需求。即使氧化铝有新增产能投放,国内现有的烧碱产能也能够满足下游产业的需求。

根据机构发布的数据,2025年我国烧碱新增产能将近480万吨,其中超过一半的新增产能会在12月投放,另有110万吨将在6月投放。鉴于国内烧碱原本就拥有较大的产能规模,所以能够满足下游的需求。

考虑到旧产能的淘汰情况,预计2025年我国烧碱实际净新增的有效产能规模大概为400万吨。截至2025年年底,国内烧碱的有效产能将会达到5321万吨。

下游需求

2024年1—12月,我国烧碱表观需求为3814.5万吨,同比增加180万吨,增幅为5.0%,表需增幅明显高于产量增幅。2024年年末时,烧碱行业整体呈现降库存的态势,现货供应较为紧张,价格也趋于强势。

烧碱的主要下游为氧化铝产业,其对烧碱的需求量占烧碱总需求的31%。2025年,我国氧化铝产能将新增超1000万吨,由于每吨氧化铝在生产过程中会消耗0.13吨烧碱,按照新增产能的投放进度来看,一季度新增氧化铝产能为250万吨,二季度为490万吨,三季度为120万吨,四季度为320万吨。经计算,2025年新增的氧化铝产量约为500万吨,这将带动烧碱新增需求达65万吨,相当于每月增加约5.4万吨的烧碱需求。然而,2025年1月烧碱产量同比增加了19万吨,由此可见,国内烧碱的产量与产能完全能够满足下游产业的需求。

2025年,新增氧化铝产量约500万吨,带动烧碱新增需求65万吨。2025年,烧碱新增产能主要在12月投产,导致上半年烧碱供需偏紧,价格偏强。1月氧化铝产量不断攀升,导致烧碱现货偏紧,价格偏强。

国内烧碱具备较大的产能规模,其产量除了满足国内需求之外,还用于出口贸易。在中国,烧碱的进口量相对较少,多数月份的进口量都处于1000吨以下的水平。2024年,我国烧碱平均每月的出口量为25.66万吨。就全年而言,2024年我国烧碱净出口量达到306万吨,与上一年相比增加了60万吨,增幅为24.4%。

烧碱库存

2月21日,样本生产企业的片碱库存为2.04万吨,液碱库存达46.92万吨。由于液碱库存处于较高水平,这使得烧碱价格面临下行压力。截至2月21日,郑商所的烧碱仓单数量为327张,按照相关换算标准,折合为9810吨。

截至2月21日,山东地区离子膜法工业级32%液碱的现货自提价为890元/吨,将其折百之后的价格是2969元/吨,较2月初下降了6%,显示现货较为充足。

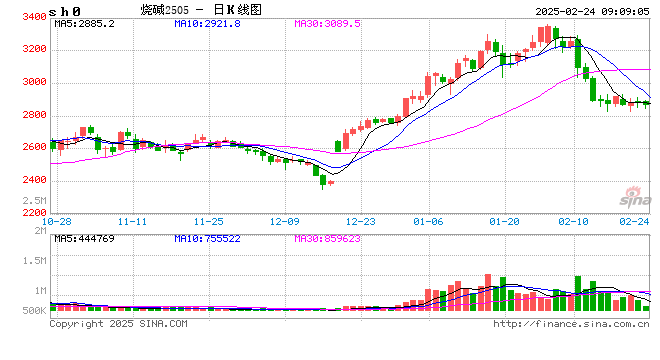

截至2月21日,烧碱主力合约的收盘价为2885元/吨,基差为83.75元/吨。烧碱交割仓(厂)库针对32%液碱与50%液碱收取的仓储费用标准均为2.5元/吨·天(湿吨),由此可见,烧碱的仓储成本处于较高水平。(作者单位:华鑫期货)

本文内容仅供参考,据此入市风险自担

有话要说...